分享丨研发费用预缴时加计扣除,需满足哪些要求?

10月大征期,研发费用加计扣除优惠你公司享受了吗?享受此优惠政策,需满足哪些要求?怎样申报办理?哪些资料需留存备查?别着急,小编已帮您整理好了,一起来看看吧~~

1.我公司2021年发生了研发费用,想在预缴阶段享受研发费用税前加计扣除政策,需要满足哪些要求?

企业预缴享受研发费用加计扣除优惠政策的,应当在当年10月份办理第3季度(采取按季预缴方式)或9月份(采取按月预缴方式)预缴申报前,根据享受加计扣除优惠的研发费用情况(前三季度)填写《中华人民共和国企业所得税年度纳税申报表(A类,2017年版)》中的《研发费用加计扣除优惠明细表》(A107012),并将该表与其他留存备查规定资料一并归集、整理齐全。税务机关将适时开展后续管理。在后续管理时,企业应当按照要求提供留存备查资料,以证实享受的优惠事项符合条件。企业未能按照税务机关要求提供留存备查资料,或者存在弄虚作假情况的,税务机关将依法追缴其已享受的企业所得税优惠税款,并按照税收征收管理法等相关规定处理。

2.享受研发费用加计扣除优惠如何申报办理?

企业享受研发费用加计扣除优惠政策,采取“真实发生、自行判别、申报享受、相关资料留存备查”办理方式。

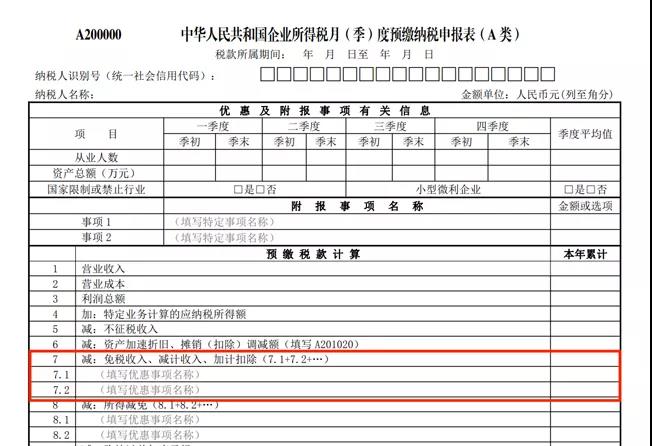

企业预缴享受研发费用加计扣除政策的,只需在《中华人民共和国企业所得税月(季)度预缴纳税申报表(A类)》(A200000)第7行“减:免税收入、减计收入、加计扣除”项下的明细行次填报有关事项及加计扣除金额即可。

由于制造业企业和非制造业企业加计扣除比例不同,企业在填报时需要注意:

符合条件的制造业企业,填报事项为“企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除(制造业企业按100%加计扣除)”;

其他行业企业,填报事项为“企业开发新技术、新产品、新工艺发生的研究开发费用加计扣除(非制造业企业按75%加计扣除)”。

采用网络方式申报的纳税人,可以直接在下拉菜单中选择,无需人工填写。

3.享受研发费用加计扣除优惠,需要留存备查的七类资料有哪些?

根据国家税务总局《关于进一步落实研发费用加计扣除政策有关问题的公告》(国家税务总局公告2021年第28号)规定,企业需准备研发支出辅助账,据此填写《研发费用加计扣除优惠明细表》(A107012),与相关政策规定的其他资料一并留存备查。其他资料主要指的是《企业所得税优惠事项管理目录(2017年版)》(国家税务总局公告2018年第23号发布)中“开发新技术、新产品、新工艺发生的研究开发费用加计扣除”事项规定的主要留存备查资料,具体是:

1.自主、委托、合作研究开发项目计划书和企业有权部门关于自主、委托、合作研究开发项目立项的决议文件;

2.自主、委托、合作研究开发专门机构或项目组的编制情况和研发人员名单;

3.经科技行政主管部门登记的委托、合作研究开发项目的合同;

4.从事研发活动的人员(包括外聘人员)和用于研发活动的仪器、设备、无形资产的费用分配说明(包括工作使用情况记录及费用分配计算证据材料);

5.集中研发项目研发费决算表、集中研发项目费用分摊明细情况表和实际分享收益比例等资料;

6.“研发支出”辅助账及汇总表;

7.企业如果已取得地市级(含)以上科技行政主管部门出具的鉴定意见,应作为资料留存备查。

因此,预缴享受研发费用加计扣除政策的企业,需要将上述“1+7”项留存备查资料准备好,以备税务机关后续核查。

在此需要说明的是:上述绝大部分资料是企业进行研发活动或进行研发费用核算时已经形成的资料,只要将其整理归集齐全即可,一般不需要另外单独准备。如,自主、委托、合作研究开发项目计划书和企业有权部门关于自主、委托、合作研究开发项目立项的决议文件是企业开展研发活动的依据,是其日常管理活动中的已有资料。

© Copyright 2013 南京奥特赛人工智能技术研发有限公司 版权所有 备案号:苏ICP备19032300号-1  苏公网安备32011602010459 技术支持:科威鲸网络

苏公网安备32011602010459 技术支持:科威鲸网络